|

随州58同城翔联商务(解放路105号) 电话:0722-3285858 2014年11月17日 17:56 作者:郭琪 (0)+1 我有话说(3人参与)

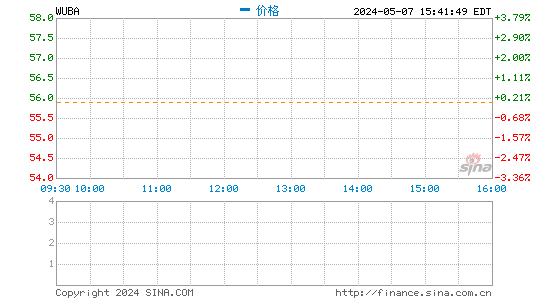

58同城最新实时行情公司新闻公司研究机构持股财务信息行业客户端

文/新浪财经专栏作家 JG Capital分析师郭琪[微博]

较长期而言,我们对中国互联网分类广告市场持乐观看法。至于目前,我们将对58同城(45.73, -0.80, -1.72%)保持观望,等待公司O2O和移动端举措产生拉动力的迹象。我们决定,维持对58同城股票的中性评级,将目标价升至48美元(相对我们2015年财测给出9倍的企业价值(EV)/销售比率)。

58同城总裁兼CEO姚劲波 58同城总裁兼CEO姚劲波

2014年3季度业绩超预期实现同比增长 维持中性评级

目标价从42美元升至48美元 依据是业务势头前景良好

概要:正如我们的预期,58同城发布的第三季营收强劲增长达7200万美元,超过市场预期的6800万美元。非美国通用会计准则(Non-GAAP)每股盈利9美分,较市场预期高出8美分。但是,我们注意到每股盈利增长的很大一部分来自特殊项目。强劲的第四季业绩预期表明,营收的增长势头在临近年底时得到延续。我们认为,58同城在当地市场的强大存在在中国互联网行业是一笔珍贵资产。但同时要指出的是,近期内我们认为市场对竞争和投资的担心可能限制58同城股票的涨势。我们决定,维持对58同城股票的中性评级不变,但将目标股价从42美元升至48美元,主要理由是业务势头的前景良好。

正面因素:(1) 营收增长主要来自网络营销服务,该业务得益于根据效果的竞价展示服务表现强劲。近期内,我们认为基于效果的营销服务将依然是58同城主要的营收增长驱动器。(2) 第四季营收预期表明,多个垂直领域的营收势头良好,虽然房地产范畴持续低迷。(3) 对商家的持续渗透。第三季付费商家总量同比增长59%,每用户平均收入(ARPU)同比增长7%。(4) O2O(线上到线下)举措:“58到家”帮助58同城更进一步打入O2O闭环交易,我们相信这方面的举措将极大地帮助58同城提高其平台上用户的体验,同时将在较长期内改善公司的盈利能力。

不利因素:非美国通用会计准则(Non-GAAP)运营利润率同比下降13个基点(1基点为万分之一),但依然好于我们此前的预期,这主要得益于公司的效率和切实的成本控制。58同城管理层指出,未来几个季度对移动端和新兴增长机会的投资将对利润率构成不利影响。考虑到竞争加剧和巨大的与移动相关的机遇,我们认为58同城还处在相关投资的早期阶段。

业绩预期:为体现最新的业务趋势,我们决定将我们对58同城2014、2015年的营收预期依次调升3.9%、0.5%,依次达到2.615亿美元、4.026亿美元。与此同时,我们将2014年第四季非美国通用会计准则(Non-GAAP)每股利润预期下调4美分,至亏损4美分,将2015年Non-GAAP每股利润预期下调73美分,从每股盈利67美分降至亏损6美分,主要依据是未来几年当中潜在的积极投资。

评级和目标股价:较长期而言,我们对中国互联网分类广告市场的增长持乐观看法,我们相信在商家渗透率提升和商业化改善的进一步推动下,58同城的营收可能继续强势增长。至于目前,我们将保持观望,等待公司O2O和移动端举措产生拉动力的迹象。我们决定,维持对58同城股票的中性评级,将目标价调升至48美元(相对我们2015年财测给出9倍的企业价值(EV)/销售比率)。鉴于58同城的长期增长潜力,我们认为这样的估价倍数是合理的。(立悟/编译)

|